沽出認沽期權 Short put

沽出認沽期權 Short Put

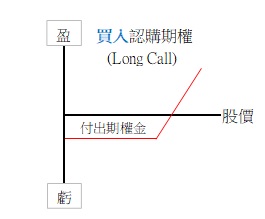

以股票期權為例,Short Put 最大風險係接貨,即以Short put的行使價買入正股,而最大利潤是全收期權金。

例如,盈富基金(2800.hk)現價$26.5,但筆者只願意以$26買入,那此時筆者可沽出一張認沽期權,行使價為$26,12月到期,收取期權金0.42。

若到期日盈富基金價格低於26蚊,筆者便有責任以每股$26買入一手盈富基金。

值得注意既係,若筆者真係要接貨,買入盈富基金的成本並不是$26,而是更低的$25.58($26-$0.42)。

但若盈富基金以到期日盈富基金價格等於或高於26蚊,筆者便不用接貨,全收期權金0.42。

看到這裏,讀者應該覺得很化算吧?

但事實上又是否這樣呢?

筆者曾試過,當2800.hk為$25時,做了一張等價即月(1月)short put, 收$0.5, 其後2800.hk在結算時升到26蚊,筆者並未能接貨,剩收$0.5。但筆者真係想買入2800.hk,於是便再開等價($26)即月(2月)short put, 再收$0.5,但最後2800.hk結算於$27,筆者再全收期權金$0.5。

若筆者現時不想再等,以現價$27買入2800.hk, 扣除已收2個月的期權金$1($0.5+0

5),買入成本為$26,但比我於1月頭直接以$25蚊買入2800.hk為高。

這便是Short put的壞處,若股價不斷上升,你永遠都接唔到貨,當要接貨之時,很可能是股價見頂回落,相對而言買入成本可能更高,因此並不化算。

Short put 風險

若投機者準備了充足資金,心理上有了接貨的準備,才沽出相應份量的認沽期權的話,風險其實很低,這行為叫protective put。

但通常新手並沒有想過要接貨,以致沽出過量的認沽期權,當股價大跌時便沒有資金接貨,因按金不足而被迫平倉,做成極大虧損。

留言

發佈留言